1. 国家基本情報

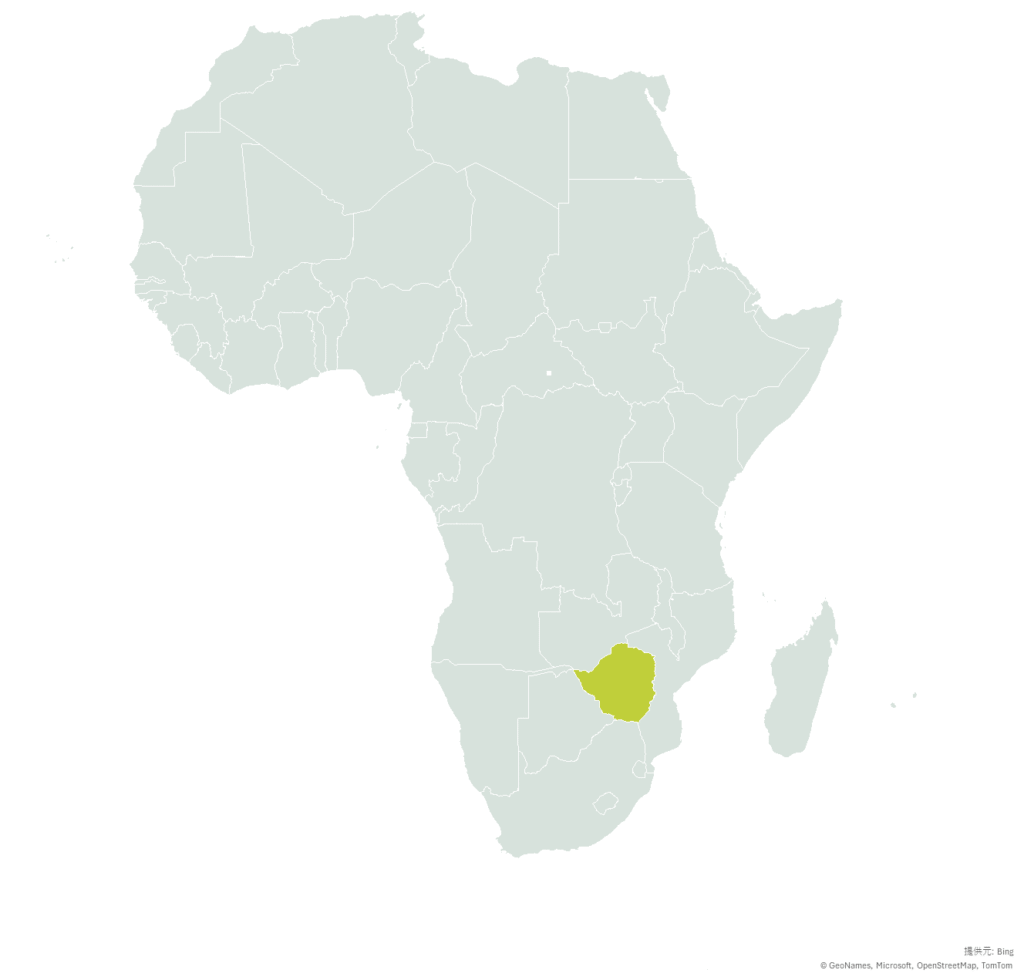

ジンバブエ共和国

国名・首都

ジンバブエ共和国(Republic of Zimbabwe)。

首都はハラレである。

通貨・為替

法定通貨はジンバブエ・ドル(ZWL)だが、過去のハイパーインフレにより米ドルなど複数通貨が流通し、事実上経済の8割以上が米ドル建てで運用されている。2024年4月には金担保の新通貨「ジンバブエ・ゴールド(ZiG)」が導入された。

為替レートは不安定であり、2024年12月平均で1 ZWL=約0.48円程度で推移した。

経済指標(2024年)

2023年の国民総所得(GNI)は約290億米ドル、一人当たりGNIは1,740米ドルである。

同年の実質GDP成長率は5.0%。インフレ率は近年極めて高く、2022年には104.7%に達した。

失業率は公式統計で8.8%(2023年)だが、実質的な失業・非正規率はそれ以上とみられる。

主要産業は農業(たばこ・綿花等)、鉱業(プラチナ・金など)および観光業である。

日本との関係

2000年代以降の政治・経済混乱で日本の政府開発援助(ODA)は一時停止していたが、近年一部再開された。貿易面では日本から中古車を含む自動車が多数輸出され、ジンバブエ国内で広く利用されている。

本政府はTICAD(アフリカ開発会議)等を通じ同国との経済関係強化に努めているが、日系企業の進出事例は限定的である。

2. 法人設立制度

法人形態

主な法人形態は私会社(Private Limited Company, 通常の有限責任会社)と私的事業法人(Private Business Corporation, PBC)である。

私会社は株主50名までで設立でき、取締役が最低2名必要となる。

私的事業法人は中小事業向けの制度で、1名から最大20名のメンバーで構成される法人形態であり、取締役ではなくメンバーによって運営される。私的事業法人のメンバーに国籍要件はなく、外国人のみでも構成可能である。

外国企業が現地支店(支店登記)として登記することも可能である。

外資規制

外資規制は2010年代に存在した「インディジェナイゼーション(先住民資本強制)」政策によって一時厳格であったが、2020年の法改正で全セクターにおける現地資本51%要件が撤廃された。現在は鉱業を含め外国企業が100%出資で事業を行うことが法的に可能であり、一般に特定業種での外資参入禁止や出資比率規制は確認されていない。ただし、運輸(大型貨物輸送)分野など一部で外国企業参入を制限する政策が打ち出される動きも報じられており、最新動向の確認が必要である(確認できないため詳細は記述を省略)。

政府は「Openness for Business」を掲げ、外資誘致を推進している。

資本金要件

ジンバブエでは会社設立時の最低資本金要件は法令上定められていない。実務上は定款に発行可能株式資本を記載し、少額(例:1ドル相当)から設立可能である。なお、登録資本額に応じて登録手数料が段階的に課される制度があり、高額の資本金を設定する場合はその分の登録料負担が生じる。

登記手続き

法人設立は企業登録局(Registrar of Companies)への登録によって行う。一般的な手続きは以下の通り

- オンラインで商号の予約申請(候補名を5つまで提出)。

- 定款類(私会社の場合は定款・会社登記フォーム、PBCの場合は定款に相当する書類)の作成。

- 取締役・株主情報、会社所在地、事業目的など必要情報を準備し登録申請。

- 所定の登録料の支払い(例:外国会社の支店登録は一律1,100米ドル)。

- 登記官による審査・認可を経て会社設立証明書(Certificate of Incorporation)が交付される。

全手続きには通常数週間を要する。登記完了後は税務当局(ZIMRA)への納税者登録や事業許可の取得(業種による)も必要となる。

3. 税制度

法人税

法人所得に対する基本税率は25%である。さらに計算された法人税額に対して3%のエイズ税(AIDS Levy)が加算される。結果として実効税率は約25.75%となる。

特定分野には優遇税制があり、例えば特定の鉱業権者は15%、輸出加工企業は輸出比率に応じ15~20%の軽減税率が適用される。また、政府認定の投資案件では操業開始から最初の5年間法人税免税(0%)とする措置も存在する。

税務当局はジンバブエ歳入庁(ZIMRA)であり、決算期ごとの申告納税が義務付けられる。

付加価値税(VAT)

標準VAT税率は15%である。2023年1月の財政法改正により従来の14.5%から15%へ引き上げられた。

原則全ての財貨・サービスの国内供給に課税されるが、基礎食料品等の特定品目は非課税またはゼロ税率の対象となる。

VATは売上に対する付加価値部分に課税される仕入税額控除方式である。

ジンバブエ歳入庁(ZIMRA)の公表資料によると、過去12か月または今後12か月以内の課税売上高が合計6万米ドルを超える場合に、事業者はVATの登録義務が生じる。ZIMRAの指針上、要件を満たす事業者は速やかに登録申請を行い、登録完了後は所定のVATインボイスの発行や定期申告・納付を行わなければならない。

個人所得税

個人所得税は累進課税であり、課税所得に応じ段階的に税率が上昇する。最高税率は約40%で、加えて課税額に対し3%のエイズ税が課される。

給与所得に対する源泉徴収(PAYE)が主要な徴税手段となっており、税率や控除額は毎年の財政法で更新される。

なお、外貨建て収入(米ドル建て給与等)については物価変動を考慮し独自の課税表が適用されている。

その他の税金

その他主要な税目としては源泉徴収税や資本利得税、印紙税、関税・物品税等がある。

配当に対する源泉税は20%(非居住者配当)、利子や使用料等にも15~20%程度の源泉課税が定められている(租税条約により軽減される)。

資本利得税は資産譲渡益に対し5~20%程度の税率が課され、土地や株式の譲渡に適用される(保有期間等で変動)。

このほか、デジタル取引に対する税(Electronic Transactions Levy)及び2%の中間取引税(IMTT)がある。

4. 会計・監査制度

会計基準

全ての会社は国際会計基準(国際財務報告基準IFRS)を適用して財務諸表を作成することが法令で義務付けられている。1996年施行の公認会計士・監査人法に基づき、会計基準の設定は会計監査委員会(PAAB)が所管し、IFRSがそのまま国内基準として採用されている。

中小企業向けにはIFRS for SMEsの適用も認められている。

会計期間は通常暦年ベース(1月~12月)だが、会社定款で任意に定めることも可能である。

税務申告上は現地通貨建てでの帳簿記載が求められるが、ハイパーインフレ環境下では実務上外貨建て帳簿との換算調整が課題となっている。

監査要件

公開会社(上場企業)や公的利害関係者(PIE)に該当する企業は年度ごとに外部監査を受けることが義務づけられている。一方、非公開の私企業については、親会社が公開会社でない限り法定監査義務は免除されている。

監査基準は国際監査基準(ISA)が法的に採用されており、PAAB登録の公認監査人がISAに準拠して監査を実施する。

監査報告書および財務諸表は株主総会で承認された後、必要に応じ規制当局(証券委員会や中央銀行など)に提出される。

登録要件

ジンバブエで職業会計士・監査人として業務を行うには、PAAB(公認会計士・監査人委員会)への登録が必要である。PAABは会計士資格の付与・監督機関であり、全ての公認会計士(財務会計士、税務会計士、監査人等)を登録・規制している。また会計事務所自体もPAABまたは管轄官庁への開業登録が必要となる。

会社側には、一定規模以上の企業は財務担当責任者に有資格会計士を任命することが推奨されているが法定ではない。

財務諸表の提出

会社法(Companies and Other Business Entities Act)により、全ての会社は毎事業年度終了後に財務諸表(貸借対照表・損益計算書)および取締役報告書を作成し、株主総会で承認の上、所定の期間内に会社登録局へ提出する義務がある。

また年次の会社年次報告(Annual Return)も提出しなければならず、これには株主・役員情報とともに財務情報の届出が含まれる。未提出や期限遅延には罰金等の制裁が科される。

5. 労務制度

雇用契約

労働契約は原則書面によることが推奨され、常用従業員については労働法(労働法Chapter 28:01)により雇用条件を書面提示する義務が定められている。契約書には職務内容、賃金計算方法と支払間隔、労働時間、休暇、解雇手続き等を明記する必要がある。

雇用形態には期間の定めのない常用雇用のほか、有期契約、パートタイム契約、時間契約が認められている。試用期間(プロベーション)は慣行的に3か月程度設けられる。

最低賃金

全国一律の法定最低賃金は存在しない。労働大臣は業種ごとに最低賃金を定める権限を有し、実際には産業別団体交渉(National Employment Council; NEC)で合意された賃金テーブルが各業界の最低賃金水準となっている。例えば製造業や商業など主要セクターではNEC協約で職級別の最低給与額が定められており、これが法的拘束力を持つ。

未組織セクターについては政府の告示で最低賃金が指定されることもある(農業や家事労働等を除く一般労働者向けの最低賃金通知が過去に発出された事例があるが、最新状況は確認できないため詳細省略)。

なお年末賞与(ボーナス)の支給は法律上義務ではないが、一部の団体協約で13ヶ月目給与として定められることがある。

労働時間

通常の法定労働時間は労働法上明確な数値規定がなく、各産業別の団体協約や個別契約によって定められる。一般的には1日8時間・週40~45時間が標準的だが、シフト勤務者では1日12時間まで認める業種もある。

少なくとも週に連続24時間の休息日(週休)が全ての労働者に保証されており、これは法定で明文化されている。時間外労働(残業)は業種毎の協約で割増賃金率等が定められており、割増率は通常1.5倍~2倍程度である。管理職層は時間外手当の対象外とされることが多い。

解雇・退職

労働者の解雇には正当な理由(Just cause)が必要で、不当解雇は禁止されている。懲戒解雇の場合は事前に懲戒手続き(聞き取りや審問)の実施が求められ、労働者には弁明の機会が与えられる。経済的理由による整理解雇(レイオフ/リストラ)は「Retrenchment」と呼ばれ、事前に従業員代表への通知と労働省への申請が必要である。

2023年の労働法改正により、レイオフ時の退職パッケージ(法定最小解雇補償)が強化され、最低基準として勤続年数に応じた手当支給が義務化された。具体的には、法定最低補償として勤続1年当たり少なくとも給与数週間分(詳細額は法令参照)が支払われる。

定年については法定年齢の定めはない(公的年金の給付開始年齢は60歳)。

労働争議・労使関係

労働争議が発生した場合、当事者間協議→労働省認定の調停員(コンシリエーター)による調停→労働裁判所による裁定という多段階の紛争処理手続きが用意されている。ストライキは憲法上の権利として認められるが、合法スト実施には事前の通知期間遵守や争議手続きの完了が必要である。実際には高インフレ下の賃金目減りに対するストライキや抗議行動が頻発しており、教員組合や医療労組によるストが報じられている。

6. 外国人進出企業向け制度

特別経済区と投資優遇

政府は特別経済区(SEZ)制度を設け、指定区域やプロジェクトに対して各種の投資優遇措置を付与している。

SEZ認定企業には法人税免除(操業初5年間0%、以降15%)、配当の源泉税免除、輸出税・資本取引税の免除など大幅な税制優遇が与えられる。また輸入関税・付加価値税の免除(資本財の無税輸入)も適用される。

外資企業は案件単位でSEZライセンスを申請可能であり、要件として一定額以上の投資や雇用創出計画などが審査される(具体基準はZIDAの公表資料参照)。現在、首都ハラレ周辺や港湾都市ブルワヨ等に複数のSEZ指定区域が存在する。

加えて一般投資向けの奨励策として、新規投資の初期資本設備に対する減価償却特例(100%即時償却)や輸出収益に対する課税軽減などが提供されている。

投資促進機関

2020年に設立されたジンバブエ投資開発庁(ZIDA)が、対内投資促進のワンストップ機関として機能している。ZIDAは投資ライセンスの発給、SEZ指定管理、各種許認可の取得支援を一括して担い、海外投資家の窓口となっている。

ZIDA法では投資の保護(収用しない保証)や内外無差別待遇の原則が定められており、外資企業の権益保護を法的に裏付けている。また、経済省や商工会議所とも連携し、投資案件毎の課題解決や政府側折衝を代行する。

ビザ・労働許可

外国人がジンバブエで長期駐在・就労するには適切な居住許可(Residence Permit)および就労許可(Work Permit)が必要である。

投資家本人は「投資家居住許可(Class A)」の対象となり、通常10万米ドル以上の投資実績とZIDA発行の投資ライセンスを条件に付与される。

現地法人に雇用される駐在員・専門家は「就労許可(Class B)」を申請し、必要技能の現地不足を証明する書類や契約書等の提出が求められる。

許可の有効期間は1~3年程度で更新可能である。申請手続きは内務省入国管理局が所管し、ZIDAや現地弁護士が取得手続きを支援することもできる。

外貨規制

企業が国内で外貨収入を得た場合、その25%は中央銀行(RBZ)の定める公式レートで強制売却(現地通貨転換)しなければならない。また、国内で販売した商品・サービスの外貨収入については15%を同様に当局へ売却する義務がある。残余の外貨については企業の外貨口座に留保可能で、輸入代金決済や配当送金に充当できる。

配当や利益送金は100%送金自体は許可されているが、実務上は上記の強制転換による目減りや送金許可の遅延リスクがある。

為替レートは公式レートと並行市場レートの乖離が見られ、外貨の現地調達には困難が伴う。もっとも近年は外貨規制が緩和傾向にあり、以前は輸出収入の40%強制転換だったものが25%に緩和されるなど、投資資金の本国送還リスク軽減が進められている。

なお、銀行に外貨建て口座(FCA)を開設し、外貨を保有・利用すること自体は企業・個人とも認められている。

7. 金融・資金調達制度

銀行口座開設手続き

現地で法人銀行口座を開設するには、会社設立証明書、定款、取締役会決議書、株主・役員身分証明、税番号などの書類を銀行に提出する必要がある。主要商業銀行(スタンダードバンク、スタンビック銀行、エコバンク等)は外資企業の口座開設に対応しており、通常は数日~数週間で開設可能である。

口座は現地通貨建てと外貨建て(FCA)の双方を開設でき、日常決済用には米ドル建てFCA口座が広く利用されている。

なお、外貨建て口座からの現金引出し額については中央銀行規制で上限や事前通知が求められる場合がある。またマネーロンダリング防止の観点から、UBO(最終実質支配者)情報の開示や最低預入金要件を課す銀行もある。

現地借入・金利水準

ジンバブエ国内の商業銀行からの借入は、インフレ率が高騰しているため金利水準も非常に高い。中央銀行政策金利は一時年200%に達し、市中貸出金利も年100%以上となった例がある(2023年時点)と報じられている。その結果、銀行融資は原則短期(180日以内)が中心で、長期融資(2年以上)はほとんど行われていない。

多くの企業は運転資金を自己資金や親会社からの社内ローンに依存している。外貨建てでの現地融資は限られるが、一部銀行では米ドル預金を原資とした融資商品も提供している。もっとも外貨融資の金利も年10~15%前後と周辺国に比べ高い水準である。

国際金融公社(IFC)など国際機関の融資枠も政治リスクから限定的である。

今後インフレ鎮静化により金利が低下すれば現地資金調達環境も改善が期待されるが、2024年時点では現地通貨建て借入は事実上困難である。

送金・為替サービス

海外送金は各銀行の国際決済ネットワーク(SWIFT)を通じて行う。配当送金やロイヤリティ送金にはRBZの事前承認が要るケースがあるが、外資規制緩和後は形式的な通知で済むことも多い。外貨不足が深刻だった時期には銀行が送金申請を受けても実行まで数週間待たされることもあった。現在は主要輸入用途の送金は比較的円滑に処理されているが、高額の資本送金は慎重な審査が行われる。

為替サービスについて、RBZが定期的にオークション方式で外貨売買を行い公式レートを形成しているが、市場実勢と乖離がある場合がある。企業は民間両替商(公式認可ディーラー)を通じてZWLとUSD等を交換できるが、取引額に上限がある。

なお、Western UnionやMoneyGramといった送金業者も国内に展開しており、小口送金にはそれらが利用される。

フィンテック動向

ジンバブエでは携帯電話を利用したモバイルマネーが非常に普及している。代表的なサービスは大手通信会社エコネット社の「EcoCash」で、ピーク時には国内決済の9割近くを占めたとも言われる(政府統計)。しかし政府は過去にインフレ対策としてEcoCashによる現金引出を停止する措置を取るなど、フィンテック分野にも規制介入が行われた。現在はQRコード決済やデビットカード決済が都市部で広く利用され、現金不足を補っている。

中央銀行は2022年に金貨(ゴールドコイン)を導入し、更に2023年にはデジタル通貨(ZiG)を発行するなど、独自のデジタル金融政策にも乗り出した。これらはインフレヘッジ策として導入されたが、市民の現地通貨不信を払拭するには至っていない。

8. 文化・商習慣・その他リスク

契約遵守文化

経済環境の不安定さから、契約条件(特に支払通貨や価格)が政府政策で変更を余儀なくされるリスクがある。またインフレによる商取引の混乱で、契約当事者が一方的な履行猶予や条件変更を求めるケースもみられる。

一般的にビジネス上の時間感覚は柔軟で、日本のような厳密な納期遵守意識は相対的に低い傾向がある。

汚職・賄賂リスク

汚職のリスクは高い。2024年の腐敗認識指数(CPI)では100点中21点と低得点で、世界180か国中158位と評価されている。官公庁での許認可取得や警察検問で賄賂が要求される事例も報告されている。政治上層部の汚職も慢性化しており、資源利権や公共調達を巡る不透明な取引が指摘されている。

治安・政情リスク

治安はアフリカ地域の中では比較的穏やかな方だが、経済困窮により窃盗や強盗事件は増加傾向にある。都市部では夜間の単独行動を避け、警備付きの移動を利用することが望ましい。

政治的には与党ZANU-PFによる長期政権が続き、選挙時に野党支持者との衝突や抗議デモが発生することがある。直近の2023年選挙後も野党から不正の指摘があり、一部で騒乱が起きた。政情不安が高まる局面では、当局が通信規制や夜間外出禁止令を発令する場合もあり、企業活動に影響を及ぼす可能性がある。

加えて経済政策の突然の変更(通貨制度や価格統制等)は常にリスクとして存在する。

9. 実務上のポイント・進出のしやすさ

日系企業事例

南アフリカ経由の間接的な進出形態が若干みられるが、本格的な製造拠点新設などの大型投資事例は見当たらない。日系商社もかつて鉱物資源開発の検討を行った例があるが、政治リスクから実現に至っていない。

競争優位性・課題

ジンバブエ市場での日系企業の競争優位性としては、高品質な製品やサービスへの信頼が挙げられる。例えば日本車は信頼性により中古市場でも高値を維持している。

一方、課題は通貨・経済の不安定性と複雑な規制環境である。頻繁な政策変更に対応できる俊敏性が求められ、加えて為替制限や価格統制により利益を海外送金できないリスクもある。

また欧米の対ジンバブエ制裁継続に伴い、国際金融決済や保険引受で制約を受ける場合がある。

現地の人的資源は識字率が約90%と高く高度技能者も多いため、うまく活用すれば人件費メリットと相まって競争力となる。ただし優秀な人材は国外流出もしやすく、人材定着策も課題となりうる。

手続き難易度

会社設立には9つの手続き・約27日間を要するとされる。加えて投資許可、税登録、労働許可、各種営業ライセンス取得など、多岐にわたる要件を満たす必要がある。ZIDAがワンストップサービスを提供しているものの、実務的には各官庁との調整が必要で申請フォローアップに神経を使う。

契約執行や債権回収に司法の支援を仰ぐ場合も、裁判所の手続き遅延がリスクとなる(訴訟は数年単位で長期化しやすい)。

総じて進出の事務負担は大きく、「ビジネスのしやすさ」ランキングでも同地域平均を下回っている(世界銀行Doing Business指標では下位に位置していた)。